다카이치 사나에 총리의 성향과 금리 정책 전망

다카이치 사나에 총리 프로필 (2025년 10월 취임)

- 생년: 1961년생 (64세)

- 별명: "여자 아베", "철의 여인"

- 경력: 총무대신, 경제안보담당대신

- 특징: 아베노믹스 계승자를 자처하는 적극적인 금리 인하와 재정 지출 확대를 꾀하는 리플레이션(reflationary) 정책 옹호론자

핵심 경제 성향 분석

1. 강력한 금융완화론자 (아베와 정반대가 아닌 동일 노선)

- 과거 발언: "금리 인상은 바보 같은 결정"

- 적극적인 금리 인하 주장

- 다카이치 정부 집권 후 현행 0.5% 금리가 하락할 전망이며, 심지어 8년간 지속되었다가 최근 탈출한 마이너스 금리로 되돌아갈 가능성도 제기

- 최근에는 고물가 상황 인식이 높아지면서 '물가 안정'과 '경기 부양' 두 목표 간 조율이 과제로 남음

2. 초적극 재정론자

- "미래 세대에 전해질 가장 큰 채무는 빚이 아니라 성장 손실"

- 재원이 부족할 경우 적자 국채 발행을 용인

- 후보자 5명 중 유일하게 적자국채 발행 증가를 용인

- 취임 직후 약 188조 원 규모의 경제 대책 추진

- 2025회계연도 추경 예산안 규모 약 131조 원

3. 경제안보 중시론자

- GDP 대비 방위비 2% 목표를 2027년에서 2025년으로 앞당김

- 반도체·AI·핵융합 등 미래 전략 산업에 5500억 달러 투자 계획

4. 실제 시장 반응

- 다카이치 당선 직후: 엔화 하락, 닛케이 주가 상승

- 시장은 채권 수익률 곡선 스티프닝 예상

예상 정책 방향: 시나리오별 분석

시나리오 A: 다카이치의 이상형 - "아베노믹스 2.0" (가능성 30%)

정책 방향

- 금리 인하 또는 장기 동결: 0.5% → 0.25% 또는 0%로 인하

- 마이너스 금리 재도입 가능성: 극단적 경우 -0.1%까지

- YCC(수익률곡선제어) 부활: 장기금리 상승 억제

- 무제한 국채 매입 재개: 일본은행의 적극적 시장 개입

실현 조건

- 다카이치 총리가 일본은행에 강력한 압박 성공

- 미국이 금리 인하로 전환하여 엔저 압박 완화

- 인플레이션이 2% 이하로 안정화

경제 영향

긍정적:

- 단기적 주식시장 급등 (닛케이 5만 돌파)

- 수출 기업 실적 대폭 개선

- 건설·방위산업 호황

부정적:

- 엔화 폭락 위험 (160엔 돌파 가능)

- 수입 인플레이션 악화 (식료품·에너지 가격 급등)

- 실질임금 하락으로 소비 위축

- 미국의 환율조작 제재 가능성

시나리오 B: 현실적 타협안 - "제약된 사나에노믹스" (가능성 50%)

정책 방향

- 금리 동결: 현재 0.5% 수준에서 2026년 중반까지 장기 유지

- 점진적 완화: 2026년 하반기 0.25%로 한 차례 인하

- 재정 확대 + 금리 동결: 통화정책보다 재정정책에 집중

실현 조건

- 일본은행과의 소통 시간 필요

- 금융정책결정회의에서 전문가 90%가 동결 예상

- 가타야마 재무상의 균형재정론과 아소 다로의 조율

- 미국 베선트 재무장관의 금리 인상 압박: "아베노믹스 때와 상황이 바뀌었다"

경제 영향

재정정책 중심:

- 188조 원 규모 경기부양책으로 내수 진작

- 어린이 1인당 19만 원, 1인당 쌀 상품권 2만8천 원 지급

- 전기요금 지원 (가구당 6만6천 원)

금리 동결 효과:

- 엔화: 140~150엔 수준에서 등락

- 주식: 완만한 상승세 유지

- 국채 금리: 1.5~2.0% 범위에서 관리

문제점:

- 장기금리 상승 압력: 10년물 국채 수익률 1.775% 기록 (17년 만에 최고)

- 재정 악화 우려: 국가·지방 장기 국채 잔액 1,330조 엔

시나리오 C: 외부 압박형 - "불가피한 금리 인상" (가능성 20%)

정책 방향

- 점진적 금리 인상: 0.5% → 0.75% → 1.0% (2025~2027)

- 트럼프 행정부 압박: 환율 조작 문제 제기

- 엔화 폭락 방어: 150엔 돌파 시 긴급 개입

발생 조건

- 엔화가 160엔 이상으로 폭락

- 미국의 강력한 외교적 압박

- 인플레이션이 4% 이상 급등

- G7 국가들의 공조 압력

경제 영향

- 즉각적인 증시 조정 (닛케이 10~15% 하락)

- 엔화 반등 (130~140엔대로 회복)

- 부동산 시장 냉각

- 국채 이자 부담 연 3~4조 엔 즉시 증가

최종 전망: "줄타기하는 사나에노믹스"

가장 가능성 높은 시나리오: 시나리오 B (50%)

아베노믹스 설계자의 경고: 하마다 고이치 예일대 명예교수(아베노믹스 설계자)는 "아베노믹스를 시행할 때와 지금의 일본 경제 상황은 완전히 다르다. 일본은행은 기준금리를 올려서 물가부터 잡아야 한다"고 경고

다카이치 총리의 딜레마:

원하는 것:

- 금리 인하로 경기 부양

- 대규모 재정 지출

- 엔저로 수출 기업 지원

직면한 현실:

- 2012년 아베노믹스 시절과 환경 차이

- 당시: 경기침체 + 디플레이션

- 현재: 2% 이상 인플레이션 + 엔저 지속

- "인플레이션 국면에서 아베노믹스 정책을 취하면 고물가 대책과 모순"

- 미국의 압박

- 트럼프: "일본이 통화 가치를 낮추면 매우 불공평"

- 베선트 재무장관: "상황이 바뀌었다, 금리 인상 필요"

- 일본은행의 독립성

- 우에다 가즈오 총재의 신중한 정상화 노선

- 전문가 90%가 급격한 정책 변화 반대

- 국내 재정 한계

- GDP 대비 260% 국가 부채

- 장기 국채 금리 17년 만에 최고치

- 국채 신뢰도 하락 우려

예상 일정

2025년 4분기 (현재~2026년 3월):

- 금리 0.5% 동결

- 188조 원 경기부양책 집행

- 일본은행과 대화 지속

2026년 상반기:

- 엔화 동향 관찰 (140~155엔 범위)

- 물가 추이 점검

- 미국과의 통상협상

2026년 하반기:

- 엔화 안정 시 0.25%로 인하 시도

- 엔화 폭락 시 동결 유지 또는 불가피한 인상

2027년:

- 참의원 선거 결과에 따라 정책 조정

- 장기적으로 0~0.5% 범위에서 관리

투자자 관점

단기 (6개월):

- 일본 주식 (긍정): 재정 확대 수혜

- 엔화 (약세 지속): 145~155엔 예상

- 일본 국채 (주의): 금리 상승 압력

중기 (1~2년):

- 엔저 지속 시 수출주 매력적

- 금융주는 중립 (금리 동결로 수혜 제한적)

- 방위·건설·반도체 산업 주목

장기 (3년+):

- 재정 지속가능성 의문

- 엔화 신뢰도 하락 리스크

- 일본 자산 비중 축소 검토

결론: 이념과 현실 사이에서

다카이치 총리는 "아베노믹스 계승"을 공언했지만, 무디스 애널리틱스는 "다카이치 총재가 실용보다 이념에 치우치면 일본 경제는 흔들릴 수 있다"고 경고했습니다.

결국 다카이치 총리는 "하고 싶은 것(금리 인하)"과 "해야만 하는 것(물가 안정)" 사이에서 고민할 수밖에 없습니다.

핵심 판단 요소:

- 엔화 환율 (150엔이 마지노선)

- 미국의 압박 강도

- 일본은행의 저항 수준

- 2026년 참의원 선거 정치적 부담

가장 현실적인 시나리오는 "반쪽짜리 사나에노믹스" - 금리는 어쩔 수 없이 동결하되, 재정만큼은 마음껏 푸는 전략입니다.

하지만 이것도 국채 시장이 얼마나 버텨주느냐에 달려 있습니다. 1,330조 엔의 국가 부채를 안고 줄타기를 하는 일본 경제, 다카이치 총리의 "강한 일본" 꿈은 과연 실현될 수 있을까요?

'취미가 돈벌기 > 주식 동향 분석(바이오..)' 카테고리의 다른 글

| 일본 금리, 오를 것인가 내릴 것인가? (1) | 2026.01.12 |

|---|---|

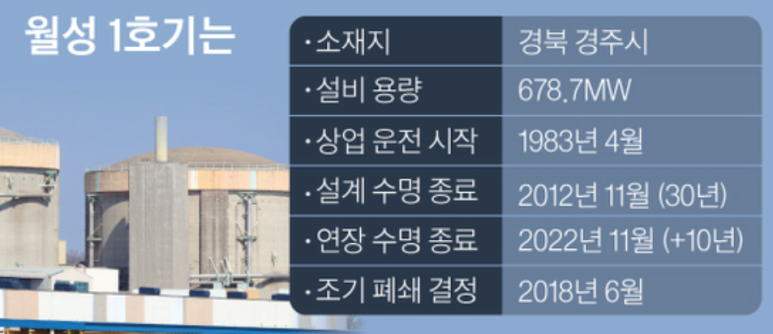

| 포스코가 월성원전 1호기 운영권을 추진하는 이유 (1) | 2026.01.09 |

| 일본 금리 1% 오를 때, 발생하는 이자 부담 (0) | 2026.01.09 |

| 인도 경제의 명암: 아다니 스캔들부터 트럼프 관세까지 (1) | 2026.01.08 |

| 워렌 버핏의 일본 투자 전략: "엔화 캐리 트레이드" (0) | 2026.01.08 |